Futuros sobre volatilidad implícita

Uno de los principales indicadores del riesgo de un activo es la volatilidad, esto es, la desviación típica de los rendimientos. Es clave conocer la volatilidad tanto de cada una de las posiciones en la cartera como la del total que, como es sabido, es menor que la suma dado el efecto mitigación derivado de la diversificación. Además de saber la volatilidad de cada activo y del agregado, se debe ser consciente de que este parámetro de riesgo no es constante en el tiempo. La volatilidad es volátil, de tal forma que se suele producir la denominada "simetría especular": tiende a subir cuando los precios caen y viceversa.

Que la volatilidad varíe en el tiempo es uno de los retos de todo gestor de carteras que exige tener una medición de la misma en todo momento, así como, en su caso, una gestión. Si, por ejemplo, nos hemos marcado como objetivo una volatilidad del 20% con un rango del +/-5% y, por condiciones del mercado (o por cambios en la composición de la cartera), se eleva hasta el 27%, debemos proceder a reducirla. Similar comentario si cae hasta, por ejemplo, el 5% (entonces tendremos que aumentarla).

Para gestionar la volatilidad de una cartera podemos recurrir al uso de derivados, en concreto, a futuros sobre índices de volatilidad, en este caso, implícita o cotizada. Para las bolsas, entre los más conocidos destacan el VIX, que mide la volatilidad esperada del S&P 500, el VSTOXX, que refleja la volatilidad implícita del Euro Stoxx 50, y el VIBEX, que es el equivalente para el IBEX35. De esta forma, se pueden utilizar los futuros sobre volatilidad implícita para reducir el riesgo de la cartera (asumiendo posiciones largas) o para aumentarlo (vendiendo futuros). Y, como es obvio, también sirve para asumir posiciones direccionales en volatilidad implícita. Así, si consideramos que la volatilidad implícita va a subir, compraremos futuros (asumiremos vega positiva) y los venderemos si anticipamos una caída (vega negativa). Es decir, la volatilidad implícita como un activo de inversión más.

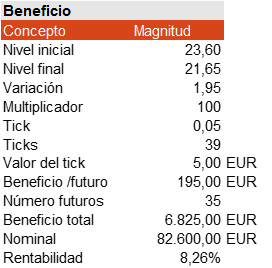

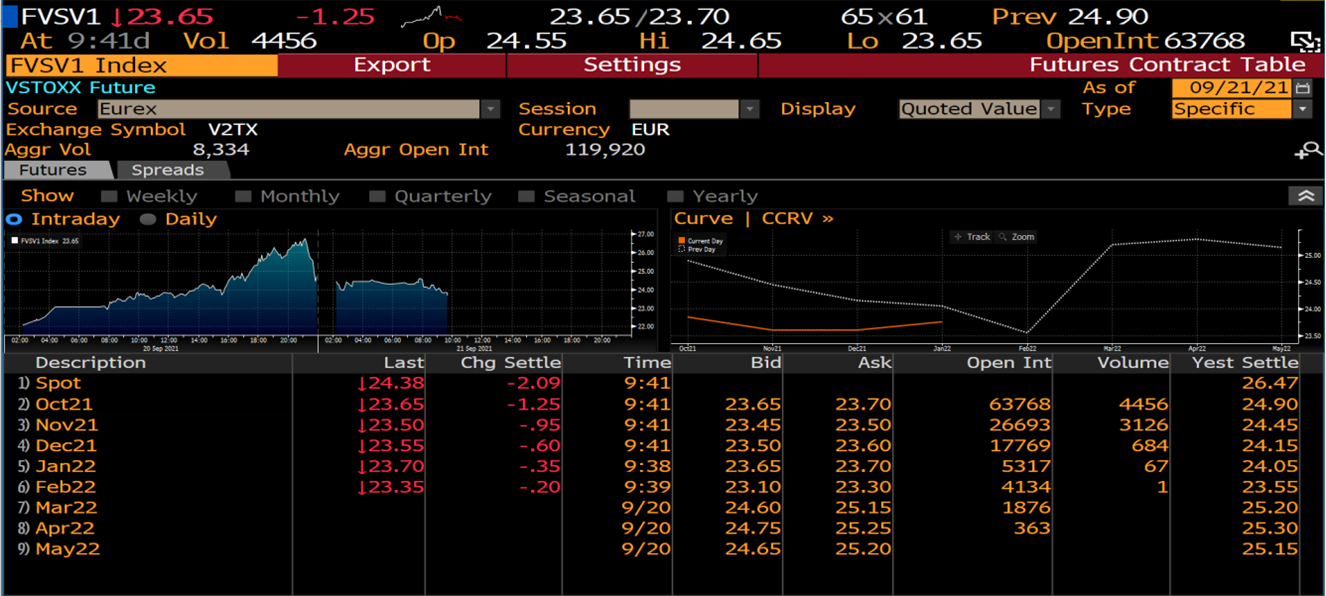

Como sucede con el resto de futuros, existen diferentes vencimientos, siendo el más líquido el más cercano (front contract). Como se puede ver en la imagen 1, en el primer vencimiento, el de octubre, hay más de 63.000 posiciones abiertas mientras que en el siguiente, noviembre, el número de contratos abiertos se reduce prácticamente a un tercio (26.700 posiciones).

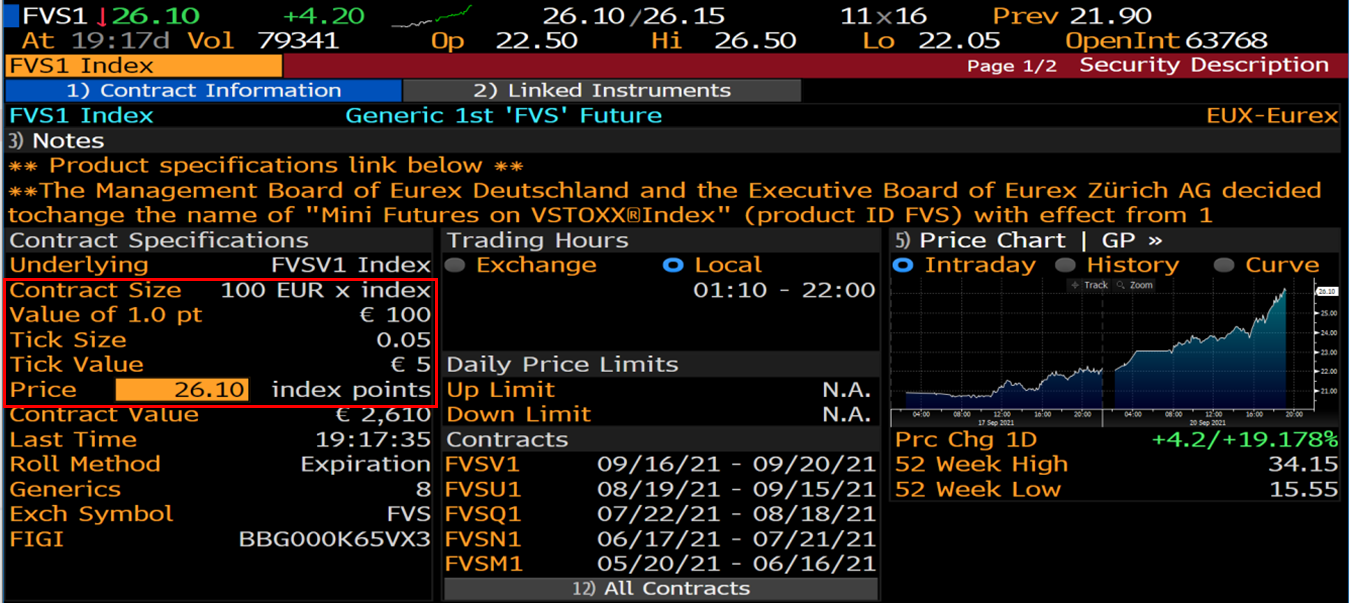

Veamos un ejemplo de operativa con futuros sobre el VSTOXX mediante una operación de compra de 10 contratos. El primer paso es conocer los siguientes parámetros (ver imagen 2):

- Multiplicador: valor que sirve para calcular el valor monetario de la inversión, del nominal y de los beneficios. En este caso es 100.

- Nominal: es el producto de la cotización índice por el multiplicador. Dado que la cotización del futuro de 26,1, el nominal es 2.610 EUR.

- Tick: mínima fluctuación de la cotización. 0,05 puntos.

- Valor del tick: resultado de multiplicar el tick por el multiplicador. 5 EUR. Esto implica que por cada punto que varíe el índice, al alza o a la baja, el resultado será de 100 EUR de beneficio o pérdida, dependiendo del movimiento y de la posición que se mantenga en el futuro (comprada o vendida).

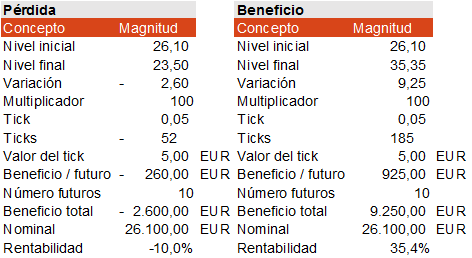

Al comprar 10 futuros estamos posicionándonos a favor de un aumento de la volatilidad implícita. Partimos de un nivel de 26,1 y suponemos que cae hasta 23,5 (tabla 1). Se ha producido un cambio de 2,6 que, dado que el tick es 0,05, implica 52 ticks. Si sabemos que cada tick equivale a 5 EUR, entonces la pérdida total, teniendo en cuenta que hemos vendido 10 futuros y que la volatilidad implícita ha caído, es de 2.600 EUR. Dado que el nominal era de 26.100 EUR, entonces la rentabilidad es del -10,0%. Otra forma de calcularlo es, partiendo del nominal (26.100 EUR) y sabiendo que el índice ha caído un 9,96% (23,50/26,1-1), perdemos esos 2.600 EUR (9,96% x 26.100 EUR).

En la parte derecha de tabla 1 suponemos que la volatilidad implícita ha subido, por lo que nuestra apuesta ¿vega positiva¿ ha salido bien. Dado que VSTOXX aumenta de 26,1 a 35,35 ganamos 185 ticks que equivalen a 9.250 EUR (185 x 5 x 10). Otra forma equivalente de cálculo es: 35,44% x 26.100 (35,44% es el porcentaje de subida de la volatilidad implícita).

Mostramos a continuación un caso de operativa real, llevado a cabo en el fondo Afi Global.

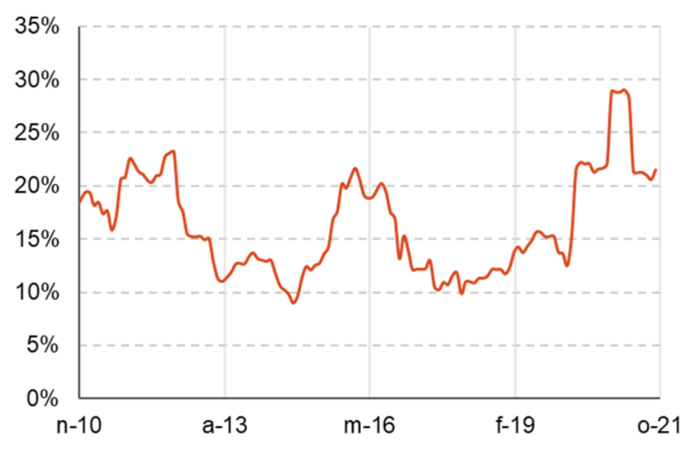

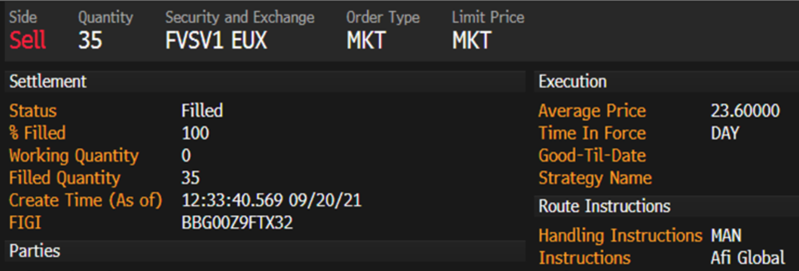

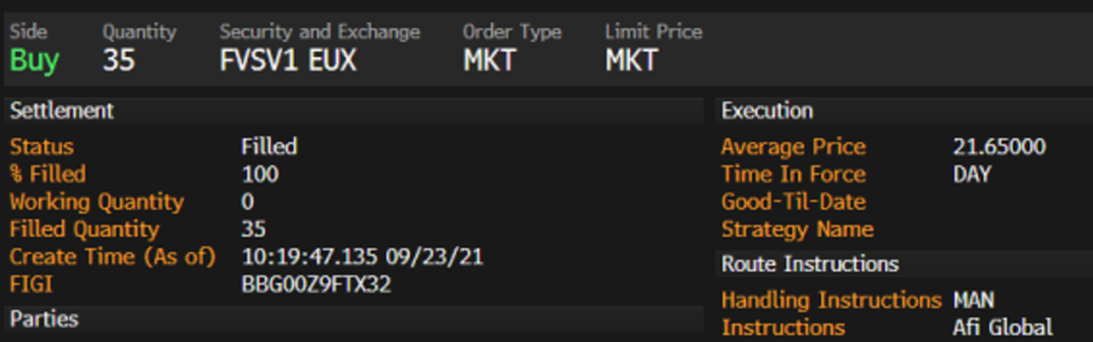

En este caso nos posicionamos a que el VSTOX baje por lo que el 21 de septiembre se venden 35 futuros sobre el índice, vencimiento octubre (FVSV1), a un precio de 23,6 (imagen 3). El 23 de septiembre, el VSTOX cae y se sitúa en 21,65, es decir, una variación a nuestro favor de 1,95 o 39 ticks. Se decide cerrar la posición comprando los 35 futuros (imagen 4). Como cada tick tiene un valor de 5 EUR, el beneficio obtenido es de 6.825 EUR. El nominal de la operación era 82.600 EUR, generando una rentabilidad de 8,26%.

Tabla 2. Parámetros de la operativa